�����E���Ə��p���k���́A�����E���Ə��p����Ƃ����錧�y�Y�s�̃����X�g�b�v�������ł��B

�d�b�ł̂��₢���킹��TEL.029-886-4388

��300-0835 ��錧�y�Y�s���c�X�R�P�|�P�R

�����p���`

�����łp���`

�@�ڎ��@�N���b�N����ƊY���֔�т܂�

�����ł̒������H

�N�������⑰�������́H

���������Z�ېŐ��x�����́H

���玑���̈ꊇ���^���x�́H

�����ł̐\�������܂łɕ���������Ȃ��ƁH

������p�͑S��������H

���������Z�ېŐ��x�ŕs���Y�^�H

���^�ł̔z��ҍT���Ƃ́H

�y�n�̌���

�َ��ɂ�������

�y�n�����������Y���Ȃ��Ă��߂�ꍇ

�ۏ؍��ԍς̂��߂̓y�n���������n����

�����ł�[�߂���ɓy�n���������n������

�{�q�ɂ�������

�����ی�����Y�������c�̑ΏہH

�������Y���؋�������

���̑���

��搮�����ƒn����̑���

���`�a���Ɣ��f����Ȃ����߂ɂ́H

���O�ɕ�n�╧�d���w�������ق���������

������ɂ͐����ی��������́H

�����ł̒������ĉ���������́H

��V�҂̎q��������ꍇ�̑����́H

�l���Ƃ͖@�l�Ȃ肵���ق���������ɂȂ�́H

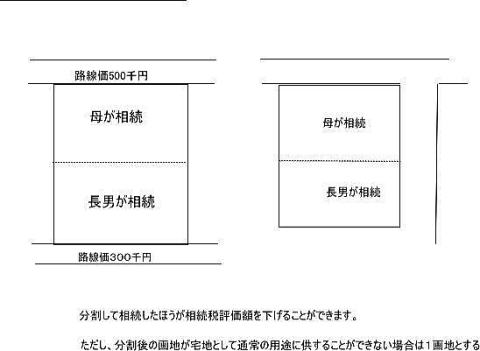

�����̕����������ق��������ꍇ�́H

�◯���̕����������ق��������ꍇ�́H

�������Y�̒��Ő������Ă��������ݑ�n

�_�Ƃ𑧎q(���j�ɂ�������

���v�@�l�Ɏ��Y����t�A�܂��͈②������

���Z�p�Z������^�̗v����m�肽��

�����ł̒����̃|�C���g

�������N��������̎葱��

�V�����L��n�]���Ƃ�

�����ł̐Ŗ������Ƃ�

�����ł̏��K�͑�n�̓���̊ԈႢ�₷���|�C���g

���N�㌩�l���x�Ɩ����M�����x�@�����ő�̂��₷���ł�

| �����N�������N���Ȃǂ̖����N���⑰�������́H | ���I�N���͋������ɂ��ꂼ��O���܂ł�2�������U�荞�܂�܂��B �䂦�ɂ����S���Ȃ�ɂȂ��Ă������N���̐������ł��܂��B �̖����N���̐����̂ł��錠���҂͔z��ҁ@�q���A����A���@�c����A�Z��햅�Ŏ��Ȃ̖��O�Ő������܂��B(�ꎞ���������ł��j �䂦�ɑ������Y�ɂ͊܂߂܂���(�ō��ٔ����j �܂��i�Ƒ��j�������i���ہj������ۋ���E���Ք�i���ہj���s�����Ȃǂ͋��z���T���~�A�J�Еی��̑������J����ē��͂R�P�D�T���~�{���t��b���z�R�O�����j���e�����������܂��B |

|

| �����ł̒����� | �����ł̒����̊����͒ʏ�̖@�l�̒�������5���@�l3���ɔ�ׂ�Ɣ��ɍ���4����1���̊����ō��z�ȏꍇ�܂�����Ǝv���Ă��������ǂ��ł��傤�B �������ǒ�������8�����⑰�ɉ��Z�ł��܂߂������̕��S���y��ł���̂�����ł��B �܂��������͐\����1�N�ʂ���Ǝ���2�l�̐��ōs������������������ �S���Ȃ������̐E�Ɛl���A��@�S���Ȃ�O�̕a�C�Ȃǂ̏�ԁ@ �Ȃǂ��ł��傤�B�@���̎����ł��̐����Ȃ炱�ꂮ�炢�̎��Y������͂��Ȃ̂ɂȂ��Ƃ����ꍇ�̍����ƂȂ邽�߂ł��B �܂��͑傫�ȕs���Y�p���������̍s���A�@�O��Ŏ�����������Ȃǂ�����ꍇ�̂����̍s���Ȃǂ����ׂ�ł��傤 �I�[�i�[��Ђ̎В��Ȃǂ̊����������Ȃ̂ł����Ŗ����ɏo���Ă���\�����Ȃǂ��璲�ׂ�����̂͂܂����O�ɒ��ׂĂ��܂��B �V�������Ə��p�Ő��ł͂Ȃ��Ȃ�����ł��͏o���o�ώY�ƏȂ�35�N�܂ŏo���Ί����̔[�ŗP�\���g����悤�ɂȂ�܂����B �����ؓ����Ȃǂ�����ꍇ�͐��O�̂����ɐ������Ă����܂��傤�B ��̓S���t�������G��ȂǍ��z�Ȃ��̂͂Ȃ����̒����ɂȂ�܂��B �S���Ȃ�O�̕a�C�̏�Ԃɂ���Ē��O�ɉ����������̊Ǘ������ꂪ���Ă������� �|�C���g�ɂȂ�܂��B�@�Ŗ����͋�s�������ł��܂��̂Ŕ푊���l�����l�₻�̐e���̋�s������10�N��낤�Ƃ���ł���̂ŁA�ŗ��m���ߋ��̑��^���܂߂� �����Ă����������Ƃ��厖�ł��B �����ł̒����ł͎��͓y�n���̕]��������`�a���A���Y�R������Ԃ̏d�_�������ڂł��B �����`�a���ɂ���Ă��܂��P�[�X����ӂȂǂ�����@�a���ʒ��Ȃǂ̕ۊǂ����`�l�łȂ��@���`�l���a���A�ی��A���̑����Y��c�����Ă��Ȃ��B�@�����a���A�����Ȃǂ͖��`�����ς��Ă����`�I�Ȃ��̂Ƃ���邱�Ƃ������B�@�킴��110�������������鑡�^�ł̐\���Ȃǂ�����P�[�X������܂��B ���ߋ�3�N�ȓ��̑��^(�����l�j�ɂ��Ă�110���ȓ��̑��^�������łɉ��Z���Čv�Z����܂��B �ߋ�3�N�ȓ��ɑ��^�ł̐\���������ꍇ�ɂ����Ă������łɉ��Z����x���������^�ł͍T������܂��B �ߋ�3�N�ȓ��ɑ��^������ꍇ�͑��ɂ��ꍇ�͂��̑����ł̌v�Z�ΏۂɂȂ�܂���B��������������������ꍇ�ȂǁA���^�Ƃ��Ă̎��Ԃ��Ȃ��ꍇ���`�a���Ƃ����\��������܂��B ���^�̎��ԁF�{�l���ʒ���ӂ�ۊǂ����R�Ɏg������́@���^�_�ő��^�҂Ƒ��^������̂̈ӎv�̊m�F �������ɂ��Ă͒��O�̒ʒ��̓����y�ѐe��(���܂Łj�̒ʒ������10�N�݂��܂��B �{�l���C���t���Ȃ����`�a���@���������̒ʒ��Ȃǂ���܂��� ���O�ɂ����������Ȃ��Ȃ�̂ő�ʂɂ��낵�������͌����ɂ����Ȃ��Ă͂����܂���B ���O�̖{�l�̈ӎv(�Ŗ������ł͕a�C��Ȃ��Ȃ�O�̏Ǐ��������܂��j�ɂ���Ă͈⑰������� �w���������̂ɂ��Č����ɂ�����K�v������̂ł��B �������Y�ɏグ�Ȃ��ėǂ����̂ɕ��d�A����Ȃǂ�����܂��B�������������l�̂�����̂������Ƃ���̂Œ��ӂł��B ���܂������l���������Y�Ɣc�����Â炢���Y���K������܂��B�@��ی��҂������l�ŕ��S�҂��푊���l�ł��鐶���ی��Ɋւ��錠�� �_���Ȃǂ̌��X�@���`�a���@���`�ی��@���o�L�s���Y�@���K�ȊO�̎��Y�i���A���A���A�S���t������@�����i�@�����G��@�� �@���������ł́A�Ȗ��Ȃ��������y�ђ����ɂ��A���ʓY�t���x�����{���Ă��܂��B���U�̓��e���L�ڂ���Β��������ƂȂ��Ă��܂����ʓY�t���x�͐ŗ��m�ɂƂ��Ė������̐��x�ł�����܂��B ����������Ȃ��������m�F�������������ł̐\��������Ȃ�Ώ��ʓY�t���x�ɂ�蒲���̏ȗ��̉\���������������ʓY�t�ɂ��ŗ��m�ɑ���ӌ������ɂ��C�����������Ƃ��Ă����Z�łȂǂ͂Ȃ��ɏC�����邱�Ƃ��ł��鐧�x�ł��B |

|

| ���������Z�ېŐ��x�̉����́H | �Q�V�N����̉����͑��^�҂����s�̂U�T�Έȏ�̐e����U�O�Έȏ�̐e���͑c���� �҂͂Q�O�Έȏ�̎q�i�{�q���͑�P�����l�܂ށj����Q�O�Έȏ�̎q���͑��Ɗg�債�܂����B �i�I���������^�҂��Ƃɑ��^���Y�̗ݐω��i�[�Q�T�O�O���j�~20�� �ŏ��̑��^�����g���̗��N�̂Q���P���`�R���P�T���܂łɓ͏o�����o�A���ʍT���z�ȉ��̑��^�ł����^�ł̐\�����K�v |

|

| ���玑���̈ꊇ���^���x�Ƃ́H | �����Q�T�N�S���P�����畽���Q�V�N�P�Q���R�P���܂ł̊Ԃ̊��Ԍ���� �ҁi�R�O�Ζ����̂��̂Ɍ���j�̋��玑���ɂ��Ă邽�ߒ��n���������K�����o�����Z�@�ւɐM���������ꍇ�҂ЂƂ�ɂ��P�T�O�O���i�w�Z���ȊO�͂T�O�O�����x�j���^�Ŕ�ېłƂȂ鐧�x�ł��B �@�葱�����@���҂����玑����ېŐ\���������Z�@�ւ��o�R���Ď҂̔[�Œn�̏����Ŗ������ɒ�o ���Ō��x�z�ɖ������lj��ő��^�����ꍇ�́u�lj����玑����ېŐ\�����v�����Z�@�ւ��o�R���҂̔[�Œn�̏����Ŗ������ɒ�o �҂��R�O�ɒB�����ꍇ�������o ���^�����Ă���҂��R�O�ɂȂ�܂ł̑��������������ꍇ�ł������J�n�O�R�N�ȓ��̑��^�ʼn��Z�̑ΏۂɂȂ�܂��R�O�ɒB�������Ȍ�R�N�ȓ��ɑ��^�҂��Ȃ��Ȃ����ꍇ�͐��O���^���Z�̑ΏۂƂȂ�܂��B |

|

| ��Y�����������ł̐\�������܂Ő���Ȃ��ꍇ�̃f�����b�g�́H | ���z��҂̐Ŋz�y�����x�́A�\����������R�N�o�߂��Ă��Ȃ��������̏ꍇ�͌����Ƃ��Ĕz��҂̐Ŋz�y���̓K�p���邱�Ƃ͂ł��Ȃ� ���\�������R�N�ȓ���Y���������Ă��Ȃ��Ə��K�͑�n�̓��Ⴊ�K�p���� �����[�s�� ����Y���������Ă��Ȃ��Ɨa������������������Ȃ� ���ٌ�m��p���o��A�J�͂�������B |

|

| ������p�͂��ׂčT���ł���́H | �����̑�����p �����������A��ɂȂ���� ����`���̐l�ւ̎ӗ� �����̐H����Ȃǂ͂��ׂĊ܂܂�܂��B ������鍁�T�Ԃ���@����p�A�����@���d��͊܂܂�܂���B |

|

| ���������Z�ېŐ��x���g���� �s���Y���p�́H |

���������Z�ېŐ��x�Ƃ����̂́A����2500�����镔���̂Q�O���������^�ł��ۂ��鐧�x�ł��B �������ɑΏێ��Y�𑊑����Y�Ɋ܂߂Đ��Z���鐧�x�ł��B �䂦�Ɏ��̂悤�ȃ����b�g�f�����b�g������܂��B �����������ł̂�����Ȃ��悤�Ȑe�q�̏ꍇ���^�ł������炸2500���܂Ŏ��Y���^���\(65�Έȏ�̐e�@20�Έȏ�̎q���j�ł��B �@���̂Ƃ���Z����擾���邽�߂̎����̑��^�Ȃ�e�̔N��͐������Ȃ��A�q����20�Έȏ� �����3500���܂ő��^�ł͂�����܂���B �������ł̂�����悤�ȏꍇ�ł��A�����v�̒��ݕ������q���ɑ��^���邱�Ƃɂ�菊���̕��U���\�ɂȂ�܂��B �@�ʏ�������̕]���z�͌��z���i���Ⴂ�Œ莑�Y�]���z�ƂȂ肩�݉Ƃ�3���]�����̂��ߒႢ�ł��B 2500���͈̔͂Ɏ��܂�悤���ƗL���ƂȂ�܂��B ���̏ꍇ�̃f�����b�g�Ƃ��ẮA�������ɑ݉ƌ��t�n�̕]�������A�푊���l�̏��L�łȂ��Ȃ邽�ߎ��Ȃ��Ȃ�\��������܂��B �@���炩���߈ꊇ�݂��Ȃǎ؉ƌ��̌_�������ł����Ȃǂ̑K�v�ɂȂ�܂��B �@ |

|

| ���^�ł̔z��ҍT���Ƃ� | �ːЏ�̍������Ԃ�20�N�ȏ�̏ꍇ �@���Z�p�̓y�n�A�����̔z��҂ւ̑��^��2000���܂ł͑��^�ł͂�����܂���B �ʏ�̗�N�ېł�110�������p���Ďg���邽�ߍō�2110���܂ł��̔N�͑��^�ł��܂��B �@���Z�p�̓y�n�������擾���邽�߂̋��K�ł��K�p������܂��B �@�����z��҂ɂ���x����̓���ł��B(�č����Ĕz��҂��ς��܂����^�ł��� �z��҂���ɖS���Ȃ�P�[�X������̂Ŏq�������Ȃ��ꍇ�Z��ɋ��Z�p���Y�������Ȃ��悤�Ɉ⌾�������Ȃǂ̑K�v�j ���Ȃ݂ɗ����ɂ����Y���^�ɂ�����鑡�^�������̂̑��^�ł͕s���ɍ��z�łȂ�����ʏ킩����܂���B �����ňԎӗ��Ƃ��đ��^�����ق��́A���n������������܂��B �Ⴆ�Εv���Ȃɋ��Z�p�Z����Ԏӗ��Ƃ��đ��^�����ꍇ�A�Ȃɂ͐ŋ���������܂��� �v�ɂ͏��n������������܂��B �v�w���Ƌ��Z�p���Y�̏��n�̓����3000���T�����g���Ȃ����ߗ����㑼�l�ɂȂ��Ă�����n�����ق����L���ł��B �@������ɂ���A���^�������Y�̕s���Y�擾�ŁA�o�^�Ƌ��ŁA�Œ莑�Y�łȂǂ̕��S�͂������Ă��܂��B �z��҂ɂ͑����łŖ@�葊������1��6000�������ꂩ�������z�܂ő����ł�������Ȃ����߂��̋K��̓K�p���Ȃ��Ă������ł͂��܂�ς��܂���B �����ł̐ߐŌ��ʂ���l������ƁA��������l������Ƒ����ł�������悤�ȃP�[�X�ł��ƐߐŌ��ʂ͂قƂ�ǂ���܂���B �@ |

|

| �y�n�Ɠy�n�����̌��� �@�y�n�Ǝؒn���̌��� |

�y�n�Ɠy�n�̌����ɂ͌����̓���Ƃ��Čo�ϓI���v���Ȃ��ȉ��̏����̂��Ə��n�����ېł������z������Ȃ�����̂ד��Ⴊ����܂��B ��1�N�ȏ㏊�L���Ă��� ��������������̂��߂̎擾�łȂ� �������擾���Y�Ə��n���Y�͌����̒��O�̗p�r�Ɠ��� �������擾���Y�Ə��n���Y�̉��i�̍��z���Q�O���ȉ� �y�n�͓y�n�Ƃ̂ݓK�p�����邽�ߓy�n�Ɠy�n�����̌����͓y�n�ɑΉ�������̂����������̑ΏۂƂȂ�܂��B �y�n�Ǝؒn���͌����̓K�p������܂��B �ݒn�́A�Ȃ��Ȃ������ł��Ȃ����Y�ł����������ł̕]���͂��邽�� �ؒn���ƒ�n�̌��������Ďg���鎑�Y�Ƃ��đg�݂�������@���\�ł��B ���̑��y�n�����Ĕ����������ꍇ�͋��Z�p���Y�A���p���Y�A���Ɨp���Y�Ȃǂ� �����ւ��̓���Őŋ���啝�ɌJ�艄�ׂ���@���ꍇ�ɂ�肠��܂��̂ł����k���������B |

|

| �����l�ɂȂ�َ����\�������܂Ő��܂�Ă��Ȃ��ꍇ | �@ �َ��́A�������ɐ��܂ꂽ���̂Ƃ��ꑊ����������܂��B ��o�����܂łɐ��܂�Ă��Ȃ��ꍇ�́A�َ������Ȃ����̂Ƃ��Čv�Z���܂��B �َ��̏o���ɂ�葊���Ŋz���ς��Ƃ��َ͑��̏o����m����������4�����ȓ��ɍX���̐��������܂��B |

|

| �y�n�����������Y���Ȃ����߈�l�̑����l�݂̂ɑ��������ꍇ �◯�����E���� |

�y�n�����������Y���Ȃ��Ĉ�Y����������ȏꍇ�̕����� �����Y�p���Ă����ŕ���������@�@�����n�v�ɑ��ېł����B���n�̎�ԂƃR�X�g��������B�@�_�n�Ȃǎ��Ɨp�ɕs���̎��Y�̏ꍇ�ɍ��� ���㏞�����@�����l�̈�l���y�n�𑊑�������ɋ��K�Ȃǂ��ق��̑����l�ɕ��� �����K�ȊO�̂��̂�㏞���ď��n����Ə��n�v��������B�@���K�����Ȃ��l�̏ꍇ����@��Y�������c���ɋL�ڂ��K�v �@��Ƃ��ĕی��̗L�����p�Ȃǂ��l������B �����L�����@�ېł���Ȃ����A�����ƍ��Y�̗��p�ȂǕs�ւƂȂ� �@�����ɖʓ| �q���Ɣz��҂ɂ͖@�葊������2���̂P�A�e�ɂ͐e�݂̂Ȃ�3���̂P�@�z��҂Ɛe�݂̂Ȃ�e��6���̂P�̈◯�����E��������������܂��B �◯���N�Q�����������Ƃ�m����������1�N�ȓ��ɂ��Ȃ��Ǝ����ɂȂ�܂��B ���Ɨp�̎��Y�ȂǂŁA�ق��̎q���Ɏ��Y���ڂ�̂��D�܂����Ȃ��ꍇ�́A���O�̂����Ɉ◯���̕��������Ă��炤���Ƃ��ł��܂��B ���̎葱���͉ƒ�ٔ����̐R�����K�v�ɂȂ�܂��B |

|

| �ۏ؍��ԍς̂��߂̓y�n�����̏��n�����̓��� |

���̂悤�ȏꍇ�Ɏ����̎��Y�����n�����̕ۏ؍����s�ɑ��鋁�������s�g�ł��Ȃ��Ƃ��͏��n�����͂Ȃ����������̂Ƃ������ł�(�����Ŗ@64�A �����l�̍��ۏ����ĕۏ؍��𗚍s�������� ���A�э��҂̍��̗��s ���g���ۏؐl�̍��̗��s �����l�̍���S�ۂ��邽�ߒ����ݒ肵���҂����̍���ԍς����ꍇ�܂��͒�������s���ꂽ�ꍇ ���A�ё��Q�����ӔC�ő��Q�����̎x�������������Ƃ� ���@�l�̑�\�҂Ƃ��@�l�̍��ɂ������ۏ؍��𗚍s�����ꍇ |

|

| �������Y�������ꍇ�̎擾����Z�̓��� | �����������Y�𑊑��ł̐\��������3�N�ȓ��ɏ��n�����ꍇ�͏��n�����̋��z�̌v�Z�� �����ő����z�ɑΉ�������̋��z�����Y�̎擾��ɉ��Z������n�����ɑ���ŋ������炷���Ƃ��ł��܂��B �����ɂ�蕽��27�N���ΏۂƂȂ�y�n���͏��n�����y�n���ɑΉ����鑊���ł̂ݑΏۂƂȂ�܂����B |

|

| �{�q ��Ȃ̎q���́H �����l�ȊO�̑��������� |

�����l�ȊO�ɑ������Y���c���ɂ͈⌾�ɂ��c���②�Ƃ������@������܂��B �ʏ�A�Ƒ����l�ɂ��Ă��Ă��A�����̍ȁA���q�̉ŁA��Ȃ̎q���Ȃǂ͖@�葊���l�ɂȂ�܂���B ���q�̉ŁA��Ȃ̂�Ă����q���Ȃǂ͗{�q�ɂ��邱�Ƃɂ�葊�������������܂��B ��b�T���̑ΏۂƂȂ�{�q�̐��́A�q���������1�l���Ȃ����2�l�ł��B ����A�z��҂�q���ȊO�̑����l�͑����ł�2�����ƂȂ�܂��B �②�̂ق��Ɏ������^�Ƃ������̂�����܂��B �②���⌾���ɂ�����I�ɂȂ������̂ł���̂ɑ��������^�͐��O���� ���炤�l�Ƃ�����l�����ӂ̉��A���ケ�ꂾ���̂��̂�������Ƃ������^�_��ł��B |

|

| �����ی�������Y�������c�̑ΏۂƂȂ邩 | �����ی��͕ی����̂��N�������i�푊���l�̎��S�j�ɂ��ی��_��Ŏ��l�ɂȂ��Ă�����̂̌ŗL�̌����ł��B �푊���l�����l�ɂȂ��Ă��鐶���ی����͈�Y�����̑Ώۂł��B ��Y�����̑Ώۂɂ͂Ȃ�Ȃ��Ƃ����̂��ʏ�̍l�����ł��� �����l�����ی����͓��ʎ�v�҂Ƃ��čl�����܂��B ���ʎ�v�҂Ƃ́A���O�ɂ�����̂ł����A���̂悤�ȏꍇ�ł��B ���ʂɏZ��擾�̂��߂̎����^���ꂽ ����̎q�������w���𑽂������� ����̎q���������Ɨp�̂����A���������� ����̎q�����������̍ۂɎ��Q���𑽊z�ɗ^���� ���ʎ�v���������͈�Y�����̌v�Z�セ�̕����l�����ĕ������邱�ƂƂ���Ă���̂��ʏ�ł��B(���ʎ�v�̎����߂��j �⌾�Ȃǂœ��ʎ�v�̎����߂��͂��Ȃ��Ȃǂ̋L�ڂ�����ꍇ�܂��͓��ʎ�v�҈ȊO�̑����l�̂��ׂĂ��F�߂��ꍇ�͎����߂������Ȃ��ꍇ������܂��B |

|

| �������Y���؋��̂ق��������ꍇ �����ی����o���� |

�������Y���؋��̂ق��������ꍇ�́A�����������邩�A���菳�F������@������܂��B �������������菳�F�����������邱�Ƃ�m����������3�����ȓ��ɉƒ�ٔ����Ɏ葱�������Ȃ��Ă͂Ȃ�܂���B ���菳�F�́A���Y�͈͈̔ȓ��ō������p����Ƃ������̂Ŏ葱�������G�ł��B �܂������l�S���̍��ӂ��K�v�ɂȂ�܂��B ���l���w�肳��Ă��鐶���ی����́A���@��̑������Y�łȂ����߂��Ƃ����������ɂ������Ƃ��Ɉ����p���Ȃ����Ƃ����ꍇ�ł��A����������ی��͕����������l�̌ŗL�̍��Y�ł��B�i����������̕ԍς�����K�v�͂���܂���j |

|

| �������������́H | �@���̏��p�ɂ��ẮA���҂̈ӌ������邽�ߎ��Y�̂悤�ɑ����l�̈ӌ��݂̂Ō���ł�����̂ł͂���܂���B ���p���Y����������̑����l�ɏ��p������ƑS�̂̑����ł��オ��\��������܂��B �@�ؓ��ɂ͋�s�ؓ��ȊO�ɗa�����Ă���~���A�ۏ؋��Ȃǂ�����܂��B �܂����̎�ނɂ�莟�̂悤�ȃ|�C���g������܂��B �@���Ɨp���Y�Ƃ��̎��Y�ɌW����̏ꍇ �ۏؐl�A����ɂ��ċ��Z�@�ւ̈ӌ��m�F ���Ə��p�A���Ɨp���Y�����������̂���{�I�ɍ������������Ƃɂ�藘���̌o����\�ƂȂ� �A�ۏؗp���̏ꍇ �ۏؗp�������͑����ł̍��T���ɂ͎g���܂���B �푊���l���A�э��҂ł���ꍇ�����@��͔푊���l�̕������ۏ���҂���n�ʂ����p���܂��B ����̎ؓ������@�葊�����ɂ�菳�p�@���҂ɂƂ��Ă͍ł��ԍϔ\�͂̂�����̂ɏ��p����悤�ɂȂ�܂��B ��������������l�̊Ԃō��ӂ����č��҂̕ύX������o�L�͑����J�n��6�����ȓ��ɍs���K�v������܂��B �o�c�҂ł��Ɖ�Ђ̎ؓ��Ȃǂɑ��Ă��l�⏞�����Ă�����̂ł��B ���̏ꍇ��������������Ƒ����l���@�葊�����ɂ�蓖�R�ɕ������ꂽ�ۏ���������p�����ƂɂȂ�܂��B ���̏ꍇ��p�҈ȊO�̑����l���В��̌l�⏞�����p���Ȃ����߂ɂ���䂤�@�ւƂ̊ԂŖƐӓI�������_��܂Ō_�A��p�҈ȊO�̑����l�����������l�ۏ؍��͌�p�҂��S�Ĉ����p���悤�ɂ���K�v������܂��B �ؓ���ۏ؍��𑊑��l�������p���Ȃ��悤�ɂ���ɂ́A����������������@������܂��B |

|

| ��搮�����ƒn����̓y�n�̑����́H | �����n�w��O���]�O�̕]���z �����n�w��と�[�Œn�̕]���S���Ŗ����ʕ]���\�o�����o���ĕ]���z�o���Ă��炤�B�@�H����������܂ł̊��Ԃ��P�N����ꍇ�ɂ�5���]��������B |

|

| ���`�a���Ɣ��肳��Ȃ����߂ɂ́H | �P�ɖ��`���q����z��҂ɂ������̂ŁA���^�̎��Ԃ��Ȃ��P�[�X�͖��`�a���Ƃ���đ����ł̑ΏۂƂ���܂��B ���`�a���Ƃ���Ȃ����߂̃|�C���g ���g�p��Ӂ@���P��ӂɂ����A���`�l�̈�ӂƂ��� ����旘���𖼋`�l�̗����Ƃ��� ���a���̕ۊǁE�Ǘ��E�^�p�𖼋`�l�ł��鑊���l���s�� �����^�_�E���^�\�����̗L�� |

|

| ���O�ɕ�n�╧�d���w�������ق��������́H | �����ɂ��擾�������Y�ł��ȉ��̎҂͑ΏۂɂȂ�܂���B ��n�@��@�Ջ(���d�A�ʔv�A����j�������ł͂��߂Ŏx�������Ă��Ȃ��ƑΏۊO�ɂł��܂���B�@�ߐő�u�[���ʼn����̕������Ƃ����P�[�X���o�Ă��܂����Ŗ���͓����⑊������Ƃ��ĔF�肳���O���[�]�[���ł��̂ł����߂��܂���B |

|

| �����ő�ɐ����ی��������́H | �����ی��ɂ��Ă͎��l���w�肳�ꖯ�@��͑������Y�ɂȂ�܂���B ������Ƃ��ĕs���Y�ȊO�ɑ������Y���Ȃ��ꍇ�A�����ی��ŕs���Y���鑊���l�����l�Ƃ��A���̎��l�ɐ����ی��ň◯���ɑ���������z��㏞����������@�ɂ������܂��B �[�Ŏ��������߂邽�߂ɂ��q���̈ꎞ�����Ƃ�����@������܂��B���N110���قǂŐ����ی����^���q�����e���ی��Ҏq�������l�Ƃ��鐶���ی��ɓ��邱�Ƃɂ��Ȕ[�Ŏ�����ƂȂ�܂��B�ꎞ�����ł��Ɓi�ی���-�ی����j-50����2����1�ېłȂ̂Ŏ�鑤�̐ŋ�����r�I��ڂł��B ����̉����ł������ی��̖@�葊���l��l������500���̔�ېŘg�͕ς��Ȃ����ߑ����ł����z�ɂȂ肻���ȏꍇ�͕ی���L���Ɋ��p����Ƃ悢�ł��傤�B�@�@�o�c�҂̏ꍇ�͑ސE�����x�������Ƃ������ő�ɂȂ��邽�ߑސE�������̂��߂̐����ی�����Ђʼn������Ă������Ƃ��̐S�ł��B |

|

| �����ł̒������ĉ���������́H | �����̒����ōł��������ׂ���̂͗a�����ł��B ���Ɏ��S���钼�O���ɉ����������̂�����A���`�a���A���z�̗a���̈����o�����̍s��Ȃ� �����Œ����ł͗a���ʒ��A��s�͂��o��Ȃǂ����O�ɗp�ӂ��܂����Ŗ����͎��O���㒲���ŋ�s�a��(�����l�ӂ��ށj���ł��邽�߉R�͋֕��ł��B �ی��،��A���Ȃǖ��`�ɌW�炸���ׂ܂��B �X�֒����A�������Z�A�C�O���Y�Ȃ�Ŗ����̎肪�y�Ȃ��Ƃ������s�s�`��������܂�������Ȃ��Ƃ͂���܂���B �܂��C�O�ɕs���Y�A�a���A���������Y���ړ]���Ă���ꍇ�����ݐŖ����ǂ��͂����Ă��镪��ł���܂��̂ŐŖ���������蔭�������\�������ɍ����ł��B �܂������ی��Ɋւ��錠���A�����ϗ��ی��A���X�@�ꎞ�����̏�Q�ی� ���`���������悭���ׂ��܂��B |

|

| ��V�҂̎q��������ꍇ�̑����́H | ��V�҂̂��߂̑����ɂ��Ă͈ȉ��̗D�����x������܂��B �@���^�����ʏ�V�҂̓��ʏ�V�ҕ}�{�M���_��ɊY�������6000���܂Ŕ�ېŁ@�M����s����舵����ł�(���ʏ�V�҈ȊO��3000���j���̔�ېł̓K�p���邽�߂ɂ́A���Y��M������ۂɁu��Q�Ҕ�ېŐM���\�����v���A�M����Ђ�ʂ��ď����Ŗ������ɒ�o���Ȃ���Ȃ�܂���B �A�S�g��V�ҋ��ϐ��x�͎x���̍ۂɎx���҂̏����T��(���K�͊�Ƌ��ρj�ƂȂ���炤�ꍇ�͂��ׂĔ�ېłƂȂ�܂��B �B�����l����Q�҂ł���Ƃ��́A85�ɒB����܂ł̔N��1�N�ɂ�10���~�i���ʏ�Q�҂̂Ƃ���20���~�j����Q�ҍT���Ƃ��āA�����Ŋz���獷��������܂�(����27�N1�����j |

|

| �l���Ƃ͖@�l�Ȃ肵���ق��������ő�ɂȂ�́H | �Ⴆ�Ζ@�l�Ȃ肵����Ђl�̌�����݂��t����ꍇ������3���]���� �y�n���݉ƌ��t�n�Ƃ���2�����x�]����������܂��B�@���莖�Ɨp�p�n�Ƃ���8�����̓�������邽�߁A�V���ɃA�p�[�g�����Ă��胊�X�N�Ȃ������őł��܂��B �܂��@�l���瑊���l(�����ȊO�j�Ɋ�t�����Ă���������l��50���܂Ŗ��łȂ��ߗ�N���^��110���ƍ��킹��Ζ��N160���܂Ŗ��łő��^�𑊑��l�ɂ��邱�Ƃ��ł��܂��B �܂��l���Ƃł͎��Ǝ�͑ސE�������Ƃ��ł��܂��A�@�l�ɂ���Ύ��S�ސE����K���z��p�ɂ��邱�Ƃ��ł��܂��B �ސE���ɂ͔�ېŘg500���~�@�葊���l������܂������ԋ��Ƃ��ĕʓr�Ɩ���̎��S�Ȃ������V��36�J���A�Ɩ���ȊO�Ȃ������V��6�J���܂Ŕ�ېłł��B |

|

| �����̕������Ă����ق����ǂ��ꍇ�́H | �������Y�����̂ق��������ꍇ�͉������Ȃ��ƕ���p�Ƃ������������p����Ȃ��Ă͂��ȂȂ����ߑ��������������ق����ǂ��ł��傤�B ���̏ꍇ�����̊J�n�����������Ƃ�m����������3�����ȓ��ɉƒ�ٔ����ɑ��������\�q�����o���܂��B �����߈ȊO�ň��Ղɑ�������������ƃf�����b�g�Ƃ��Ă� �@���̐l�̐����ی����A���S�ސE���̔�ېŘg�@��l������500�������Ȃ��Ȃ� �A����ȍ��Y���②���Ă��Ă����̂Ђ��t���̍������T���ł��Ȃ� �B���������l�̑����l�͑��������T���Ƃ���10�N�ȓ���2��ȏ㑊��������ꍇ���z�����ł���T���ł��鐧�x���K�p�ł��Ȃ��B |

|

| �◯���̕������Ă����ق����ǂ��ꍇ�́H | �����̂ق�houki �͑������J�n������łȂ��Ƃł��܂��A�◯���̕����͑����J�n�O�ɉƒ�ٔ����̋����Ă��邱�Ƃ��ł��܂��B �ƒ�ٔ����ɕ�������l���u�◯�������̉Ǝ��R���\�����v���o���܂��B�i�����������I���R�A�{�l�̈ӎv�A�������ɂ��p�������P�[�X����j �◯���̕��������Ă��⌾���Ȃ���Ζ@�葊�����������ł��邽�߈⌾���K�v ���Ə��p�̂��߁A�܂��͂ق��ɍ��Y�����Ȃ�^�����P�[�X�ȂǍ����I�ȗ��R������P�[�X�ɗL���ł��B tu |

|

| �������Y�̒��Ŏ�����荂���]������Ă��܂��ݑ�n�� | ��n�̒��ő݂���n�͎�����荂���P�[�X���������̂ł��B �ؒn��������6���ł���4���]���ƂȂ�܂�������ł����ۂɏ��������������������ɂ���Ă͂��Ȃ�Ⴍ�Ȃ炴������܂���B �܂���������Ȃ�ݑ�n�ł��B ��n���ؒn�l�ɔ��p�@��n�Ǝؒn���̌����Ȃǂ��l�����܂����n�[�h���������̂ł����_����e�𖾂炩�ɐ������ĕ��[�Ώێ��Y�Ƃ��邱�Ƃ���̕��@�ł��B |

|

| �_�Ƃ𑧎q�Ɍp���������̂��� | �_�Ƃ̑����ɂ��Ă͔_�n�����ɑ��������Ɣ_�Ƃ̌p��������ɂȂ邽�ߔ_�ƌ�p�҂��O���^����ꍇ���^�ł�������Ȃ����x������܂��B ���̗v���ɂ��Ă͂܂�ΐ��O�Ɉꊇ���^�����^�łȔ[�ŗP�\���ꑊ�������������Ƃ��ɗP�\���ꂽ���^�ł͖Ə�����܂��B �@���^����l��3�N�ȏ�_�Ƃ��c��ł���l �A�_�n�̑S���A�g�p���Ă���̑����q�n��3����2�ȏエ��ѕۗL���鏀�_�n��3����2�ȏ���ꊇ���đ��^ �B���^�����l��18�Έȏ�@���̓��܂�3�N�ȏ�_�Ƃ��c�ށA������_�Ƃ��c�ޗ\��ł��邱�� �C�[�ŗP�\�z�ɑ�������S�ۂ���Ĕ_�ƈψ���̏ؖ����②�^�_�Ȃǂ̏��ނ�Y�t���đ��^�ł̐\�������������ɒ�o���� �r���Ŕ_�n�̂Q�O�����������n�A�]�p��������A�_�Ƃ���߂���A���^�҂̑��������Ȃ��Ȃ�����A�p���͏o����Ŗ����ɒ�o���Ȃ��Ɣ[�ŗP�\�͑ł���ƂȂ�܂��B �܂������łɂ����Ă��u�����ł̔[�ŗP�\�̓���v������܂��B�_�Ƒ����l���_�n�𑊑��ɂ��擾����ꍇ�͈ȉ��̗v���ɂ��Ă͂܂�Ƒ����ł̔[�ł��P�\����܂��B �[�ŗP�\���ꂽ�����ł͑����l���S�̓��܂��͑����Ő\�������̗�������20�N���o�߂�����̂����ꂩ�������ɖƏ�����܂��B �@�_�n(�O��s�s���̓���s�̂����j���Y�Βn�͑Ώ�(�_�Ƒ����l���S�̓��܂Łj �A�푊���l�����L���Ă����̂����Ő��O�܂Ŕ_�Ƃ��c��ł������� �B�_�Ƃ𑊑��l�����������c�ނ���(�_�ƈψ���̏ؖ����K�v�j ���̐��x���[�ŖƏ������O�ɔ_�n�����n�������ꍇ�ł���ƂȂ�܂��B |

|

| ���v�@�l�ɍ��Y�𑊑��܂��͐��O��t������ |

|

|

| �����Œ����Ƃ͂ǂ�Ȃ��� | �s�撬�����玀�S�ʒm�ƂƂ��ɉƑ����A���̎s�����̓y�n�����A�O�N�[�Ŋz�Ȃǂ��ʒm����邽�߂��̑����Y�����ׂȂǂ���K�������J�n�̏���߂��ԂɂȂ��Ă��� �R���ȏ�̑����Ő\���͂܂������ɓ���A�͂�����Ɛ\���R��͂W�������ϒǒ��Ŋz�͂T�O�O���O�� ���͖��`�a���ɌW��\���R�� �Ŗ����ʼnߋ��T�N�قǂ̒ʒ��̗���i�Ƒ��܂ށj�ׂ��邽�ߐ��O�ɑ��z�̗a�����̈����o���Ȃǂ͒��� ���S���O�̕a���̏N���ʒ��̏o����������Ă������@�����l�̈ӎv���f�̗L�� �E�ƁA�����Ȃǂ��Ē~�ύ��Y�̐��v�@�C�O�]�@�C�O���Y�̗L�� �S���t������@�����G�� |

|

| �������n�܂��Ă���̎葱���� | �������o�������玀�S�܂ł̌ːГ��{������ �������J�n�܂��͑������������Ƃ�����3�����ȓ��ɑ��������i�ƒ�ٔ����ցj ��4�����ȓ��@�푊���l���m��\�� ��������̍��Ҍ��S�ے҂̑����ɂ����҂Ƃ��Ă̒n�ʂ�������ҁi��s�j�Ƒ����l�̍��ӂɂ�����̑����l������������p����ꍇ�͑����J�n�̓�����6�����ȓ��ɓo�L���邱�Ƃ��v���@ ����Y�������c���̍쐬�@�����Ő\�����̍쐬�\���@10�J���܂� |

|

| ���Z�p�Z��̂��߂̐��O���^���x�Ƃ� | �v�� �@���n�����Ɍ���i�z��҂̐e�́~�j���玖�̂̋��Z�̗p�ɋ����邽�߂̉Ɖ��V�z�܂��͎擾�A�����z�̂��߂̋��K�i���̂́~�j�̎擾 �A���^�������N�̗��N�̂R���P�T���܂łɏZ��p�Ɖ��̐V�z���������Z�̗p�ɋ����Ă��邱�Ƃ��v���@���^�ł̐\�� �B�R�Q�N�R���R�P���܂ŏȃG�l�Z��P�Q�O�O������ȊO�V�O�O�� �C�҂Q�O�Έȏ㍇�v�������z�Q�O�O�O���ȉ� �D�����̕~�n�̂悤�ɋ������y�n�� �E���ʐς̂Q���̂P�ȏオ���Z�p �F���ÏZ��͂Q�O�N�ȓ��i�ωΌ��z�͂Q�T�N�ȓ��j �G���ʐςT�O�u�ȏ�Q�S�O�u�ȉ� �H�����z�̏ꍇ���z���P�O�O���~�ȏ� �����ł̂R�N�ȓ����Z�̑ΏۊO�@ |

|

| �V�����L��n�]���Ƃ� | �L��n�̕]�����ς�蕽���R�O�N�P���P���ȍ~�傫���ς��܂��B �n�ϋK�͂̑傫�ȑ�n�̕]���i�O��s�s���ɂ����Ă͂T�O�O�u�ȏ�̒n�ς̑�n ����ȊO�̒n��ɂۂ��Ă͂P�O�O�O�u�ȏ�̒n�ς̑�n�@�s�X�������n���H�Ɛ�ƒn��@�e�ϗ��S�O�O�u�ȏ�̑�n�������j ���ʏ��ƁE���p�Z��n�@���ʏZ��n�� ����͑啝�ɏオ��܂����B �]������ �n�ϋK�͂̑傫�ȑ�n���K�͊i��������]���z �K�͊i������@�@�@�n�ρ@�@�O��s�s���@�@�@�@�@�O��s�s���ȊO�̕�� �@�@�@�@�@�@�@�@�@�@500�u�@�@�@0.8 �@�@�@�@�@�@�@�@�@�@1000�u�@�@0.78�@�@�@�@�@�@�@�@�@�@0.8 �@�@�@�@�@�@�@�@�@�@2000�u�@�@0.75�@�@�@�@�@�@�@�@�@�@0.76 �@�@�@�@�@�@�@�@�@�@3000�u�@�@0.74�@�@�@�@�@�@�@�@�@�@0.74 �@�@�@�@�@�@�@�@�@�@4000�u�@�@0.72�@�@�@�@�@�@�@�@�@�@0.73 �@�@�@�@�@�@�@�@�@�@5000�u�@�@0.71�@�@�@�@�@�@�@�@�@�@0.72 �@�@�@�@�@�@�@�@�@�@6000�u�@�@0.70�@�@�@�@�@�@�@�@�@�@0.7 �@�@�@�@�@�@�@�@�@�@8000�u�@�@0.68�@�@�@�@�@�@�@�@�@�@0.69 �@�@�@�@�@�@�@�@�@10,000�u�@�@0.67�@�@�@�@�@�@�@�@�@�@0.68 �@�@�@�@�@�@�@�@ |

|

| �����ł̒����Ƃ��̑� |

�����ł̒����̊����͒ʏ�̖@�l�̒�������5���@�l3���ɔ�ׂ�Ɣ��ɍ���4����1���̊����ō��z�ȏꍇ�܂�����Ǝv���Ă��������ǂ��ł��傤�B �܂��������͐\����1�N�ʂ���Ǝ���2�l�̐��ōs������������������ ���̎����ł��̐����Ȃ炱�ꂮ�炢�̎��Y������͂��Ȃ̂ɂȂ��Ƃ����ꍇ�̍����ƂȂ邽�� �o�c�v�V�x���@�ւł���ŗ��m(���������������ł��j�ƒ����Ԃ̐M���W�̂��Ƃō쐬��o����Ɨǂ��Ǝv���܂��B �{�l���C���t���Ȃ����`�a���@���������̒ʒ��Ȃǂ���܂��� ���������ł́A�Ȗ��Ȃ��������y�ђ����ɂ��A���ʓY�t���x�����{���Ă��܂��B���U�̓��e���L�ڂ���Β��������ƂȂ��Ă��܂����ʓY�t���x�͐ŗ��m�ɂƂ��Ė������̐��x�ł�����܂��B |

|

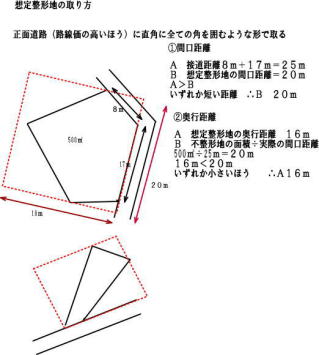

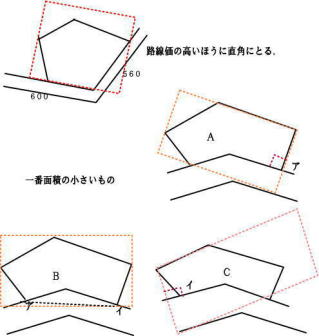

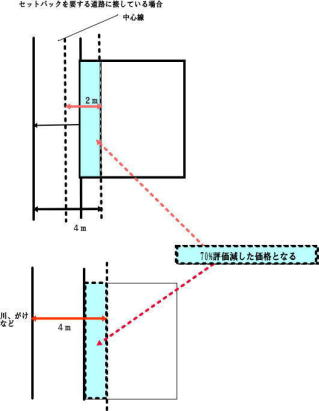

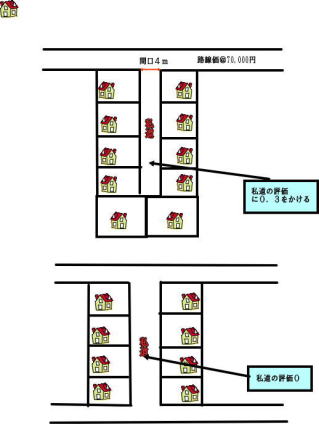

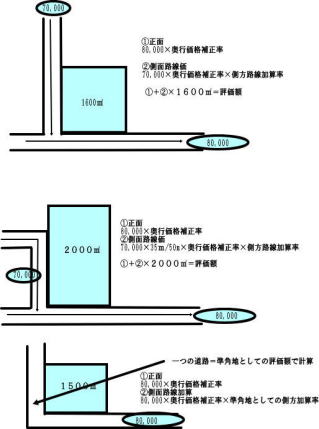

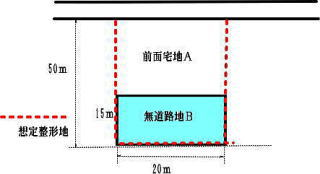

| ���K�͑�n�̓���Œ��ӂ���Ƃ��� |

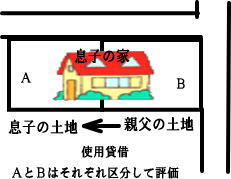

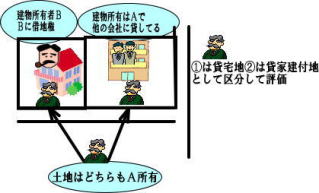

�@�����ł̌v�Z�̍ۂɁu���K�͑�n���̓���v������B���̏ꍇ8�����Y�y�n�̕]�������s���܂��B�@�v�����F�X�ς���Ă�����ԈႢ�₷���_������̂ł����炢���Ă݂܂��B ������P�[�X �@����ő��ɉƂȂ��q���x�Ƃ����̂��ł��Ȃ��Ȃ�܂����B �ƂȂ��q���x�i����͐ŗ��m��̒ʏ̂ł��j���܂葽���Ȃ���������܂��A�����Ƃ��Ƒ傫�ȑ��𑊑��l�ɗ^���Ă��܂��̂Œ��ӂł��B�@�o����ӊO�Ƃ���A�����Ȃǂ�3�N�ȏ���ݕ�炵�����Ă���q���Ȃǂ����Ă͂܂�܂��B ���̏ꍇ�A�l���Ƃ̂悤�ɋ�����Ă����X�܁A�H��A�q�ɂȂǂ̕~�n���Y�����܂��B�@�ƒ����Ƃ��Ă�Ƒݕt���Ɨp��n�ɂȂ��Ă��܂��̂Œ��� �����蓯����Ў��Ɨp��n�̃P�[�X(�@�l�������j �ݕt���Ɨp(�s���Y���Ɓj�̏ꍇ��500�u�܂�50���]�����ł��B |

|

| �����M�������p���������E���Ə��p�̋�̓I�ȗ� ���N�㌩�l�Ƃ̈Ⴂ |

����65�Έȏ��4�l��1�l���y�x�F�m��Q���܂߂�ƔF�m�ǂɂȂ�Ƃ����F�m�ǂƂȂ��Ă���̗]���������Ȃ��Ă��鎞��ŏ]�����炠�鐬�N�㌩���x�̑���� ���ڂ���Ă���̂������M�������p�������x�ł��B �@���Ɉ��̍��Y������e�����F�m�ǂɂȂ萬�N�㌩���x�i�\�����Ă͔z��҂�4�e���ȓ��̐e�����ƒ�ٔ����j�𗘗p����ƍٔ����͐e���Ƃ͕ʂ̌㌩�ēl��I�Ԃ��ߕ�V���ʓr2-6�������邤���ɏd�v�ȍ��Y�����͍ٔ����̋����K�v�ƂȂ葊���ő�Ȃǂ͂ł��Ȃ��Ȃ�܂��B �@�@��㌩�l�����Ȃ��ꍇ�ȂǔC�ӌ㌩�l�����O�Ɍ����؏��Ō_��ϔC���܂����A�F�m�ǂɂȂ����ꍇ���̔C�ӌ㌩�ēl���ƒ�ٔ������I�C���邽�߂��2�l���̕�V�����ƂɂȂ�A�_��Ȃǂ̓��ӌ����������Ȃ��Ƃ����Ӗ��ŐM���ł���l�ɑ����Ȃ��ƃ��X�N������܂��B �@��������M�����g���P�[�X�͍��Y���L�҂��ϑ��ҁ���v�҂Ƃ��q��������҂Ƃ��邱�Ƃɂ�葊���ő�Ȃǂ��ł��A�ϑ��ҁ���v�҂��F�m�Ǔ��ɂȂ�O�ɐM���_��Ŏ��̎�v�҂̎w����ł��邽�ߒ�����Љ�̒����ڂ���Ă��܂��B �@�s���Y�Ȃǂ�M�����Y�Ƃ���ꍇ�A��v�҂��w��ł��邽�ߐe�̑������͈ϑ��ҁ���v�҂Ƃ��A����҂j���S���v�҂��q���S���Ƃ��邱�ƂŒ��ݕ������②�ɂ��擾�������̂Ƃ��đ����ʼnېłƂ��邱�Ƃɂ�菬�K�͑�n�̓���̓K�p���\�ɂȂ�܂��B �@ |

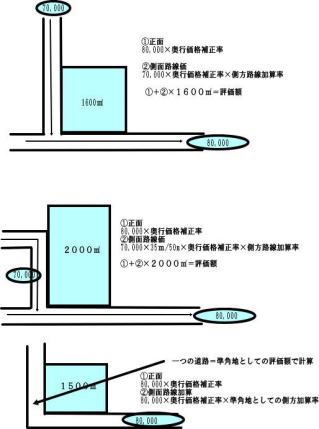

�}�Ō��鑊���ŕ]��

�}�Ō���]���P��

�}�Ō���]��

shop info�X���

�����E���Ə��p���k��

�ѐŗ��m�ИJ�m������

�@�����ő��k

�ŗ��m�E�s�����m�E�ИJ�m�E�b�e�o

��300-0835

��錧�y�Y�s���c�X�R�P�|�P�R

TEL.029-886-4388

FAX.029-886-4389

�ŗ��m�T�C�g�@�i�X�}�z���j

�ИJ�m�T�C�g�@�i�X�}�z���j

�h�N�^�[�T�|�[�g�@�i�X�}�z���j

�J�ƁE�ݗ�.com�@�i�X�}�z���j

�������T�|�[�g�@�@�i�X�}�z���j

�Љ���@�l�T�|�[�g�@�i�X�}�z��

�����E���Ə��p��

�K�Ј��J���@���T�C�g

�s�����m�T�C�g

�����u���O